Как определяется порог рентабельности критический объем продаж. Порог рентабельности - это основа работы фирмы

Рассмотрим порог рентабельности предприятия, формулу расчета и ее связь с точкой безубыточностью и запасом финансовой прочности.

Порог рентабельности (аналог. BEP, breakeven point, точка безубыточности, критическая точка, порог прибыльности) – это объем продаж предприятия, при котором достигается минимальный уровень прибыли (равный нулю). Другими словами, предприятие функционирует на самоокупаемости своих затрат. Порог рентабельности предприятия иногда на практике называют .

Цель оценки порога рентабельности в определении минимально допустимого уровня объема производства и продаж, на основе которого рассчитывают запас финансовой прочности необходимого для поддержания устойчивого функционирования предприятия. Порог рентабельности оценивают как собственники предприятия при планировании будущих объемов производства и продаж, а также кредиторы и инвесторы при оценке финансового состояния.

При расчете порога рентабельности используют два вида затрат (издержек):

- Постоянные затраты (англ. VA, Variable Costs) – вид издержек предприятия, размер которых не зависит от изменения объема производства и продаж продукции.

- Переменные затраты (англ. FC, Fixed Costs) – вид издержек предприятия, размер которых напрямую зависит от объема производства и продажи продукции.

Постоянные затраты включат в себя – расходы на заработную плату персонала, аренда производственных и иных помещений, отчисления по единому социальному налогу и налогу на имущество, маркетинговые затраты и т.д.

Переменные затраты состоят из расходов на сырье, материалы, комплектующие, топливо, электроэнергию, премиальную часть заработной платы персонала и т.д.

Сумма всех постоянных затрат формирует совокупные постоянные и переменные затраты предприятия (TVC, TFC).

Для расчета порога рентабельности предприятия аналитически используют следующие две формулы:

BEP 1 (Breakeven point ) – порог рентабельности в денежном эквиваленте;

TR (Total Revenue ) – выручка от продаж продукции;

TFC (Total Fixed Costs ) – совокупные постоянные затраты;

TVC (Total Variable Costs ) – совокупные переменные затраты.

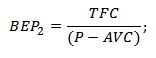

BEP 2 (Breakeven point ) – порог рентабельности выраженный в натуральном эквиваленте (объем производства);

P (Price ) – цена единицы проданного товара;

AVC (Average Variable Costs ) – средние переменные затраты на единицу товара.

|

★ |

Расчет порога рентабельности в Excel

Для расчета порога рентабельности необходимо рассчитать постоянные, переменные затраты предприятия и объем продаж (реализации) товара. На рисунке ниже представлен пример основных параметров для расчета порога рентабельности.

Основные параметры для оценки порога рентабельности предприятия

На следующем этапе необходимо рассчитать как будет изменяться прибыль и затраты от объема реализации товара. Постоянные затраты, представлены в колонке «В», они не будут изменяться от объема производства. Переменные затраты на единицу продукции будут расти пропорционально производству (столбец «С»). Формулы расчета доходов и затрат будут следующие:

Переменные затраты предприятия =$C$5*A10

Общие затраты предприятия =C9+B9

Доход =A9*$C$6

Чистая прибыль =E9-C9-B9

На рисунке ниже показан данный расчет. Порог рентабельности в данном примере достигается при объеме производства в 5 шт.

Оценка порога рентабельности предприятия в Excel

Предположим другую ситуацию, когда известны объемы продаж, переменные и постоянные затраты и требуется определить порог рентабельности. Для этого можно воспользоваться выше приведенными аналитическими формулами расчета.

Порог рентабельности в денежном эквиваленте =E26*B26/(E26-C26)

Порог рентабельности в натуральном эквиваленте =B26/(C6-C5)

Расчет уровня рентабельности по формулам в Excel

Результат аналогичен «ручному способу» определения порога рентабельности. Следует отметить, что на практике не существует абсолютно постоянных или абсолютно переменных затрат. Все затраты носят дополнение «условно-постоянные» и «условно-переменные» затраты. Дело в том, что при увеличении выпуска возникает «эффект масштаба», который заключается в снижении стоимости (переменных затрат) производства единицы товара. Также и с постоянными затратами, которые тоже могут меняться со временем, например, арендная ставка по помещениям. В результате, при переходе предприятия от серийного к массовому возникает дополнительная норма прибыли и дополнительный запас финансовой прочности.

Определение порога рентабельности графически

Второй способ определения порога рентабельности – с помощью графика. Для этого воспользуемся уже выше полученными данными. Как видно, порог рентабельности соответствует точке пересечения дохода и общих затрат предприятия или равенство чистой прибыли нулю. Критический уровень рентабельности достигается при объеме производства в 5 шт.

Графический анализ доходов и затрат предприятия

Порог рентабельности и запас финансовой прочности предприятия

Определение минимально допустимого уровня объема продаж позволяет планировать и создавать запас финансовой прочности – это избыточный объем продаж или объем чистой прибыли, который позволяет предприятию устойчиво функционировать и развиваться. К примеру, если текущий объем производства (продаж) соответствует 17 шт., то запас финансовой прочности будет равен 240 руб. На графике ниже показана область запаса финансовой прочности предприятия при объеме продаж 17 шт.

Запас финансовой прочности предприятия

Запас финансовой прочности показывает удаленность предприятия от точки безубыточности, чем больше запас прочности, тем более финансово устойчиво предприятие.

|

★ (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

Порог рентабельности позволяет оценить критический уровень производства предприятия, при котором его прибыльность равна нулю. Данная аналитическая оценка важна для стратегического управления и разработки стратегий повышения объема продаж и планировании объема производства. В настоящее время на объем продаж влияет множество различных факторов: сезонность спроса, резкие изменения стоимости сырья, топлива, энергии, производственные технологии конкурентов и т.д. все это заставляет предприятие постоянно искать новые возможности для развития. Одним из современных перспективных направлений увеличения объема производства является развитие инноваций, так как это создает дополнительные конкурентные преимущества на рынке сбыта.

Финансовый механизм управления операционной прибылью (2)

Курсовая работа >> МенеджментЭффективный метод оперативного и стратегического финансового планирования. Элементы операционного анализа: операционный рычаг ; порог рентабельности ; запас финансовой прочности . Операционный Рычаг - прогрессивное нарастание величины...

Эффект операционного рычага в финансовом менеджменте

Курсовая работа >> Финансовые наукиРеализации. Ключевыми элементами операционного анализа являются валовая маржа, операционный и финансовый рычаг , порог рентабельности и запас прочности фирмы. В условиях рыночной...

Экономика предприятия на примере ООО "СПБ-плюс"

Курсовая работа >> ЭкономикаЦены товара 5. Финансовые рентабельности 6. Расчет точки безубыточности, порога рентабельности , запаса финансовой прочности , операционного рычага Заключение Список...

Предприятие по производству пельменей и варенников

Курсовая работа >> ЭкономикаТовара……...…17 Финансовые результаты. Расчет прибыли и рентабельности ………...18 Расчет точки безубыточности, порога рентабельности , запаса финансовой прочности , операционного рычага ……………………….19 ...

Расчет себестоимости единицы изделия (2)

Курсовая работа >> Экономическая теорияРасчет планируемой прибыли и рентабельности ………………………………………………………….……...18стр. 5. Расчет точки безубыточности, порога рентабельности , запаса финансовой прочности , операционного рычага ……………………………………….…..20стр Заключение…………………………………………………………………..23стр...

Порог рентабельности и запас финансовой прочности. Точка безубыточности

Порог рентабельности(критическая точка, «мертвая точка», точка самоокупаемости, точка перелома, точка разрыва - названия этого показателя в экономической литературе).

Порог рентабельности - это такая выручка от реализации, при которой предприятие уже не имеет убытков, но еще не имеет и прибылей. Валовой маржи хватает только на покрытие постоянных затрат, и прибыль равна нулю.

Рассмотрим пример определения порога рентабельности (табл.5)

Таблица 5 - Исходные данные для расчета точки самоокупаемости

Из последней формулы получаем значение порога рентабельности

В нашем примере порог рентабельности равен 860 млн. руб. : 0,45 = 1911 млн. руб.

Графические способы определения порога рентабельности

Первый способ (рис. 6) основан на равенстве валовой маржи и постоянных затрат при достижении порогового значения выручки от реализации

Рисунок 6 - Определение порога рентабельности первым способом

При достижении выручки от реализации в 1911 млн. руб. организации достигает окупаемости и постоянных, и переменных затрат.

Второй графический способ определения порога рентабельности базируется на равенстве выручки и суммарных затрат при достижении порога рентабельности (рис. 7). Результатом будет пороговое значение физического объема производства.

Данные для определения порога рентабельности: Цена - 0,5 млн. руб. за 1 шт.

Объем реализации - 4000 шт. Постоянные затраты - 860 млн. руб.

Переменные затраты - 1100 млн. руб. (0,275 млн. руб. за 1 шт.).

Рисунок 7 - Определение порога рентабельности вторым способом

Порядок расчета:

Выручка = Цена реализации х Объем реализации = 0,5 млн. руб. х 4000 шт. = 2000 млн. руб.

3. Прямая суммарных затрат строится с помощью точки Б: Суммарные затраты = Переменные затраты + Постоянные затраты = Переменные затраты на единицу товара х Объем реализации + Постоянные затраты = 0,275 тыс. руб. х 4000 шт. + 860 тыс. руб. = 1960 тыс. руб.

Прямую переменных затрат можно сначала построить и отдельно, а затем просто поднять ее на высоту постоянных затрат.

4. Порогу рентабельности соответствует объем реализации 3822 шт. и выручка от реализации 1911 млн. руб. Именно при таком объеме реализации выручка в точности покрывает суммарные затраты и прибыль равна нулю. Каждая следующая единица товара, начиная с 3823-и, будет приносить прибыль.

Нижний левый треугольник соответствует зоне убытков предприятия до достижения порога рентабельности, верхний правый треугольник - зоне прибылей (знание этого обстоятельства полезно при расчете авансовых платежей по налогу на прибыль и общей суммы налога).

Итак: финансисту следует запомнить следующее:

Первое.Определив, какому количеству производимых товаров соответствует, при данных ценах реализации, порог рентабельности, вы получаете пороговое (критическое) значение объема производства – критическая точка производства(в штуках и т. п.). Ниже этого количества предприятию производить невыгодно. Формулы:

Второе.Пройдя порог рентабельности, фирма имеет дополнительную сумму валовой маржи на каждую очередную единицу товара. Следовательно, наращивается и масса прибыли.

Для определения массы прибыли после прохождения порога рентабельности, необходимо умножить количество товара, проданного сверх порогового объема производства, на удельную величину валовой маржи, приходящейся на каждую единицу проданного товара:

Третье.Сила воздействия операционного рычага максимальна вблизи порога рентабельности и снижается по мере роста выручки от реализации и прибыли, так как удельный вес постоянных затрат в общей их сумме уменьшается - и так вплоть до очередного «скачка» постоянных затрат. Порог рентабельности служит основой для определения запаса финансовой прочности. Рассмотрим расчет показателей на примере (по данным таблицы 6).

Таблица 6 - Исходные данные для определения порога рентабельности и запаса финансовой прочности, млн.руб.

Порог рентабельности = Постоянные затраты / Отношение Валовой маржи к Выручке = 1 500 / 0,1545= 9 708,7 млн. руб.

Разница между достигнутой фактической выручкой и порогом рентабельности и составляет запас финансовой прочности организации. Если выручка опускается ниже порога рентабельности, то финансовое состояние организации ухудшается, образуется дефицит ликвидных средств:

Запас финансовой прочности может быть рассчитан в процентах к выручке:

11 000 млн. руб. – 9708,7 млн. руб. = 219,3 млн. руб. (примерно 12 % выручки от реализации), следовательно, 12% снижение выручки не представляет для организации угрозы.

Определяем порог рентабельности для каждого товара:

1. Доля товаров в выручке от реализации: А – 5000/11000 = 0,4545; Б – 6000/11000 = 0,5455

2. Распределяем постоянные затраты пропорциональны доле в выручке:

А: 1500 * 0,4545 = 681,8 млн. руб.

Б: 1500 * 0,5455 = 818,2 млн. руб.

3. Порог рентабельности:

А: 618,8 / 0,1 = 6 818 млн. руб.

Б: 818,2 / 0,2 = 4 091 млн. руб.

Следовательно товар А не достиг порога рентабельности, Б – перешел порог и дал прибыль 381,8 млн. руб. из которой 181,8 млн. руб. пошла на покрытие убытков по производству и реализации (500 млн. руб. – 681,8 млн. руб. = - 181,8 млн. руб.).

Товар Б более выгоден т.к. имеет более низкий порог рентабельности (затраты окупаются быстрее).

В основе стандартного операционного анализа лежит линейный принцип. Это лимитирует данный вид анализа релевантным диапазоном. Фактически по мере наращивания выпуска и сбыта затраты на единицу продукции сначала уменьшаются до определенного уровня, а затем нарастают, и, кроме того, часто производитель вынужден снижать цену реализации. Так получается, во-первых, потому, что экономия на масштабе имеет свой предел, перейдя который она превращается в перерасход, и, во-вторых, потому, что трудно продвигать на рынок все возрастающее количество товара без относительного снижения цены - включаются ограничения со стороны платежеспособного спроса и конкуренции.

44. Определение порога рентабельности (безубыточности производства).

Порог рентабельности - это такая выручка от реализации, при которой предприятие уже не имеет убытков, но еще не имеет и прибылей. Валовой маржи в точности хватает на покрытие постоянных затрат, и Pr равна нулю.

Порог рентабельности (точка безубыточности, критическая точка, критический объем пр-ва (реализации)) – это такой объем продаж фирмы, при котором выручка от продаж полностью покрывает все расх-ы на пр-во и реализацию прод-ции. Для определения этой точки независимо от применяемой методики необходимо прежде всего разделить прогнозируемые затраты на постоянные и переменные.

Практическая польза от предложенного разделения затрат на постоянные и переменные (величиной смешанных затрат можно пренебречь или пропорционально отнести их к постоянным и переменным затратам) заключается в следующем:

Во-первых, можно определить точно условия прекращения пр-ва фирмой (если фирма не окупает средних переменных затрат, то она должна прекратить производить).

Во-вторых, можно решить проблему максимизации прибыли и рационализации ее динамики при данных параметрах фирмы за счет относительного сокращения тех или иных затрат.

В-третьих, такое деление затрат позволяет определить минимальный объем пр-ва и реализации прод-ции, при котором достигается безубыточность бизнеса (порог рентабельности), и показать, насколько фактический объем пр-ва превышает этот показатель (запас фин-ой прочности фирмы).

Порог рентабельности определяется как выручка от реализации, при которой предприятие уже ни имеет убытков, но не получает и прибыли, т.е. фин-ых ср-в от реализации после возмещения переменных затрат хватает лишь на покрытие постоянных затрат и Pr равна нулю.

Точка безубыточности в натуральном выражении по производству и реализации конкретного изделия (Т б ) определяется отношением всех постоянных затрат по производству и реализации конкретного изделия (З пост ) к разности между ценой (выручкой) (Ц ) и переменными затратами на единицу изделия (З уд. пер. ):

Точка безубыточности в стоимостном выражении определяется как произведение критического объема пр-ва в натуральном выражении и цены единицы прод-ции.

Расчет порога рентабельности широко используется при планировании прибыли и определении фин-ого состояния предприятия. Два правила, полезных для предпринимателя:

1. Необходимо стремиться к положению, когда выручка превышает порог рентабельности, и производить Тов в натуре больше их порогового значения. При этом будет происходить наращивание прибыли фирмы.

2. Следует помнить, что сила воздействия пр-венного рычага тем больше, чем ближе пр-во к порогу рентабельности, и наоборот. Это означает, что существует некоторый предел превышения порога рентабельности, за которым неизбежно должен последовать скачок постоянных затрат (новые ср-ва труда, новые помещения, увеличение издержек на управление предприятием).

Фирма должна обязательно пройти порог рентабельности и учитывать, что за периодом увеличения массы прибыли неизбежно наступит период, когда для продолжения пр-ва (наращивания выпуска прод-ции) просто необходимо будет резко увеличить постоянные затраты, следствием чего неизбежно станет сокращение получаемой в краткосрочном периоде прибыли.

Принимая конкретное решение об объеме пр-ва прод-ции, предпринимателю следует считаться с этими выводами.

Pr = Валовая маржа – Постоянные затраты = 0 или, что тоже:

Pr = Порог рентабельности * валовая маржа в относительном выражении к выручке - пост. Затраты=0

Из последней формулы получаем значение порога рентабельности:

Порог рентаб-ти = Пост. Затраты / Валовая маржа в относительном выражении к выручке

Отметим в этой связи три полезнейших для финансиста момента.

Первый . Определив, какому количеству производимых Тов соответствует, при данных ценах реализации, порог рентабельности, вы получаете пороговое (критическое) значение объема пр-ва (в штуках и т. п.). Ниже этого количества предприятию производить невыгодно: обойдется «себе дороже». Формулы обычно используются такие:

Тут, правда, есть нюанс. Пороговое значение объема пр-ва, рассчитанное по формуле1, совпадает с таковым значением, рассчитанным по формуле2, только когда речь идёт об одном единственном Те, который «заставляют» своей выручкой от реализации покрывать все постоянные затраты предприятия, либо когда производят расчеты для одного изолированного проекта. Но если предполагается выпускать несколько Тов, то расчет объема пр-ва, обеспечивающего безубыточность, например, Та №1, осущ-ся чаще всего по формуле, учитывающей роль этого Та в общей выручке от реализации и приходящуюся, таким образом, на него долю в постоянных затратах. Тогда вместо формулы 2 пользуются формулой3:

Второй. Пройдя порог рентабельности, фирма имеет дополнительную сумму валовой маржи на каждую очередную единицу Та. Естественно, наращивается и масса прибыли.

Чтобы определить массу прибыли после прохождения порога рентабельности, достаточно умножить кол-во Та, проданного сверх порогового объема пр-ва, на удельную величину валовой маржи, «сидящей» в каждой единице проданного Та:

Третий. Как уже отмечалось, сила воздействия операционного рычага максимальна вблизи порога рентабельности и снижается по мере роста выручки от реализации и прибыли, так как удельный вес постоянных затрат в общейих сумме уменьшается - и так вплоть до очередного «скачка» постоянных затрат.

Расчет порога рентабельности и финансовой прочности производится при помощи анализа безубыточности. Данный анализ проводится при выполнении расчетов, связанных с принятием управленческих решений на предприятии. Очень важно знать точку безубыточности и запас финансовой устойчивости предприятия.

Анализ безубыточности позволяет определить величину выручки от реализации, при которой предприятие будет в состоянии покрыть все свои расходы и не получить при этом прибыли (и убытка). Эту величину принято называть точкой безубыточности (критический объем производства) – это такой объем реализации при котором полученные доходы обеспечивают возмещение всех затрат и доходов, но не дают возможности получать прибыль.

К переменным относится затраты, величина которых изменяется с изменением объема производства: затраты на сырье и материалы, заработная плата основных производственных рабочих, топливо и энергия на технологические цели и другие расходы.

К постоянным принято относить затраты, величина которых не меняется с изменением объема производства, например арендная плата, проценты за пользование кредитами, начисленная амортизация основных фондов, некоторые виды заработной платы руководителей предприятия и другие расходы. Классификация расходов на постоянные и переменные не может быть раз и навсегда определена даже по конкретному предприятию, а должна пересматриваться и уточняться исходя из меняющихся условий деятельности.

На величину постоянных затрат не оказывает существенного влияния изменение объема производства. К ним относится заработная плата управленческого персонала, арендная плата, расходы на охрану помещений, амортизация основных средств и т.д. Переменные затраты возрастают или уменьшаются пропорционально объему производства. К ним относятся прямые материальные затраты на оплату труда и т.д. Постоянные затраты – это затраты которые нельзя изменить в краткосрочном периоде и поэтому они остаются одинаковыми при небольших изменениях объема производства, товаров и услуг.

Запас финансовой прочности – отношение разности между текущим объёмом продаж в точке безубыточности к текущему объёму продаж, выраженное в процентах.

Чем больше запас финансовой устойчивости, тем устойчивее финансовое положение предприятия, т.к. этот показатель характеризует, на сколько процентов может снизиться выручка, если порог рентабельности будет равен нулю.

Порог рентабельности – уровень деловой активности, при котором суммарные доходы равны суммарным затратам, может быть выражена в натуральных единицах или в денежном выражении, используется при анализе поведения затрат, в анализе «затраты – объём – прибыль».

Маржинальный доход – изменение общего дохода (выручки) от продажи дополнительной единицы произведённой продукции.

1. МД = выручка – переменные затраты

2. ПР = постоянные затраты / доля МД в выручке * 100 %

3. ЗФУ = выручка от продаж – порог рентабельности

4. ЗФУ в % = ЗФУ / выручку от продаж

Таблица №19. Расчет порога рентабельности и запаса финансовой прочности (тыс.руб.).